Eğer borsada parası olan bir yatırımcıysanız, paranızı en iyi şekilde değerlendirebilmek için en etkili ve en hızlı yöntemi kullanmak istersiniz ki kârlı çıkabilesiniz. İşte High Frequency Trading (kısaca HFT, ayrıca tam Türkçe karşılığı olmadığı için bu yazıda terimin İngilizce orijinalini ve kısaltmasını kullanmaya devam edeceğim, ancak kabaca “yüksek hızlı ticaret” şeklinde çevirebiliriz) tam da bu işlevi görüyor. HFT'yi kısaca hisse senetlerinin alım-satımının bilgisayar yardımıyla hızlandırılması ve daha verimli hale getirilmesi şeklinde özetleyebiliriz. Karmaşık algoritmalar kullanan bilgisayarlar aynı anda düzinelerce kamusal ve özel pazarı tarayabiliyor, bir samiye içinde milyonlarca alım-satım işlemi gerçekleştirebiliyor ve milisaniyeler içinde strateji değiştirebiliyor. Peki tüm bunlar nasıl yapılıyor? Öncelikle, HFT'nin ne amaçla kullanıldığına dair basit ama açıklayıcı bir örneğin üzerinden kısaca geçelim, sonrasında da temel HFT mekanikleriyle ilgili kısa bir bölüm bizleri bekliyor olacak.

Diyelim ki elimizde herhangi bir hisse senedi var. Değeri sabit, ancak çokça alınıp satılan bir senet. Yine o hisse senetidinin ticaretinin yalnızca küçük yatırımcılar arasında döndüğünü varsayalım. Bazı yatırımcılar o hisse senedinden çokça kazanç elde etmişler ancak şimdi fazla pahalı olduğunu düşünüyorlar. Başka yatırımcılar da elde edilen kazancı görmüş ve kendileri de bu pastadan pay almaya karar vermişler. Başka bir grup yatırımcı ise durumu gözlemliyordu, şimdi ise yatırım yapacak paraları var. Bir başka grup da bu hisseye sahipti, hallerinden de memnunlardı ancak nakit ihtiyaçları baş gösterdi ve senetlerini sattılar. Görüldüğü üzere senedin çokça alım ve satım talebi var, haliyle değeri belirli bir değerde stabil kalıyor.

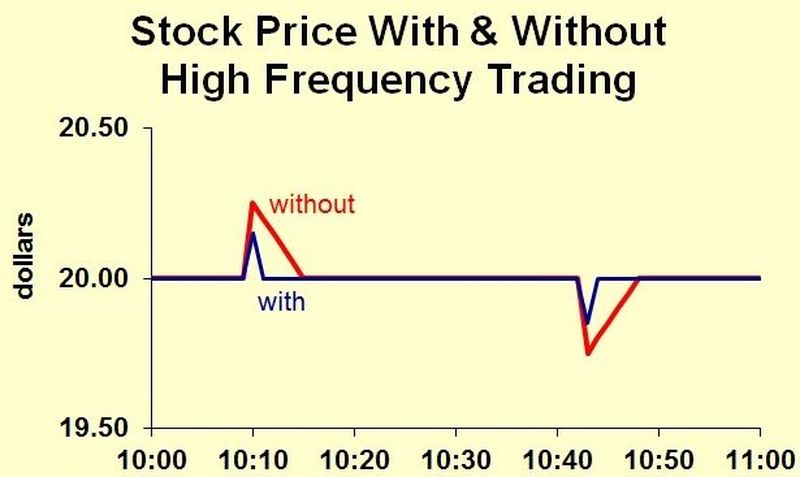

Şimdiyse, yatırımcıların hepsinin küçük yatırımcı olmadığını düşünelim. Büyük yatırımcılar haliyle daha büyük hisselerle alım satım yapacak. Bu büyük yatırımcılar nedeniyle hisse senedinin değerinde gün içinde oynamalar gözlenecek (bkz: Grafik A) ve değerin tekrar stabil hale gelmesi zaman alacak.

Grafik A: HFT varlığında (mavi çizgi) ve yokluğunda (kırmızı çizgi) hisse senedi değerleri

İşte HFT tam olarak burada devreye giriyor. HFT kullanan bir yatırımcı, bu değer değişimlerinden kazançlı çıakbilir. Ortak bir fon milyonlarca hisse halinde satıldığında değeri oldukça düşüyor. Tam o sırada bir “High Frequency Trader” o hisseyi alırsa, birkaç dakika içinde hisse normal değerine geri yükselecek. Böylelikle hisseyi, değerinin altında satın alabiliyor. Aynı mekanizma hisse senedini satarken de işe yarıyor. Bu sayede fiyatlardaki dalgalanmalar da dengelenmiş oluyor. Grafikte de görüleceği gibi değerdeki pikler hem değerce daha düşük oluyor hem de daha kısa sürüyor. Bu durumdan özellikle küçük yatırımcılar kazançlı çıkyor, çünkü hisseleri ne zaman alıp satmaları gerektiğini bilip alım satım işlemlerini anında gerçekleştirebiliyorlar.

Peki HFT algoritmaları nasıl işliyor? Bu denli hızlı olarak borsayı takip edip de alım satım işlemlerini gerçekleştiriyor? Hiç şüphe yok ki HFT algoritmalarının çok kısa süreler içinde binlerce veriyi işleyip uygun işlemi yapabilecek kadar karmaşık ama aynı zamanda da verimli olması gerek. Şimdi, HFT mekanizmasının nasıl işlediğine kısaca göz atacağız.

HFT'nin (aslında değiş tokuşu yapılan her sistemin) temel nesnesi “sipariş defteri”dir. Diyelim ki bir şirketin hisselerini almak istiyorsunuz ve aklınızda satın almak istediğiniz bir miktar ve ödeyebileceğiniz bir maksiumum tutar var. Bir borsa eşleme motoruna (bir anlamda borsa Google'ı gibi düşünebilirsiniz) elindeki miktar ve maksimum tutar verilerini giriyorsunuz.

BUY(owner=Ekin, max_price=20.00, quantity=100)Eşleme motoru da size girdinize uygun verileri gösterdi. O sırada bir başkası geldi ve bazı hisselerini satmaya karar verdi diyelim 20.10 TL'den 200 hisse. Eşleme motorunun veritabanı güncellendi ve “sipariş defterimiz” şimdi şöyle gözüküyor:

SELL(owner=Cem, min_price=20.10, quantity=200)

------

BUY(owner=Ekin, max_price=20.00, quantity=100)Görüldüğü gibi bu şartlarda alım satım gerçekleşemez, nitekim alıcı maksimum 20 TL verebilirken satıcı minimum 20.10 TL istiyor. Diyelim yeni satıcılar eklendi:

SELL(owner=Sena, min_price=20.21, quantity=200)

SELL(owner=Tuna, min_price=20.10, quantity=100)

SELL(owner=Cem, min_price=20.10, quantity=200)

------

BUY(owner=Ekin, max_price=20.00, quantity=100)Tam o sırada 250 hisse satın almak isteyen ve ödeyebileceği maksimum tutar 20.21 TL olan bir başka alıcı geldi. Görüldüğü üzere üç satıcıyla da kriterleri uyuşuyor. Bu durumda eşleme motoru kimin öncelikli olarak satacağına iki kritere göre karar veriyor:

Fiyat: Kim daha uygun fiyat verdiyse öncelikle olarak o satar.

İlan saati: Eğer fiyatlar eşitse, ilanını önce çıkaran öncelikli olarak satar.

Bu algoritmaya göre alıcımız 200 hisseyi Cem'den 20.10 TL'ye satın alır, çünkü Cem aynı fiyatı veren Tuna'dan daha önce ilan vermiştir. Geri kalan 50 hisse ise Cem'den alınır, çünkü Cem, kendisiyle aynı anda gelen Sena'dan daha uygun bir fiyat sunmaktadır.

Son zamanlarda borsada ve finans sektöründe sıkça kullanılmaya başlanan High Frequency Trading'in ne amaçla kullanıldığı ve hangi algoritmalarla işlediğini yaklaşık olarak bu şekilde özetleyebiliriz. Özellikle borsa gibi veri akışının çok yoğun ve hızlı olduğu, hızlı hareket edebilmenin son derece önemli olduğu bir alanda bilişim teknolojilerinin önemi ve etki gücüne bir kez daha tanık oluyoruz.

Kaynakça: